Yeni yılda öngörüler ve örnek portföyler

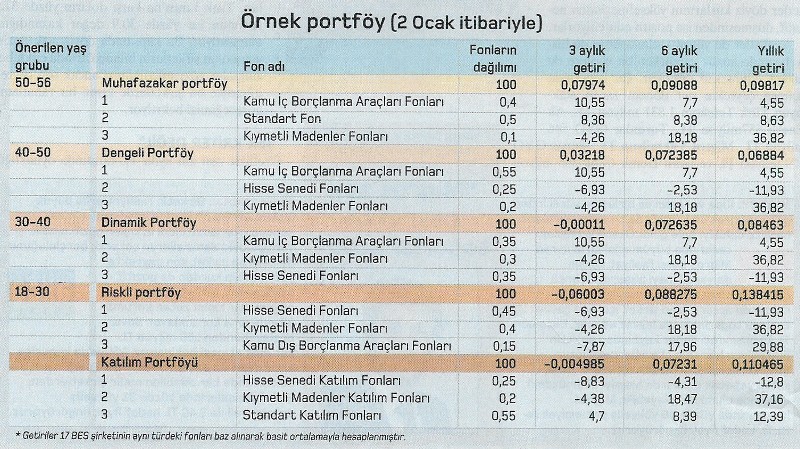

Bu hafta ilkini Eylül ayı sonunda yaptığımız portföy önerimizi yeniden gözden geçiriyoruz. Amacımız BES katılımcılarının sistemde oluşturabilecekleri portföyler konusunda fikir vermek.

BES’E giren katılımcıların yaklaşık yüzde 90’ı sisteme ilk defa girdiği portföy yapısı ile kalıyor. Fon dağılımını değiştirmiyor. Ancak sistem, fon dağılımını değiştirme ve getiriyi artırma sorumluluğunu katılımcıya veriyor. Katılımcıların çoğu fonlarını değiştirebileceğini bilmiyor, bazıları nasıl yapacağını bilmiyor, en çok da, hangi fona, ne zaman geçileceğini, bilmiyor, takip edemiyor. Katılımcıların ezici bir çoğunluğu, bu dertten muzdarip. Peki, ne yapmalı, nasıl anlatmalı, katılımcıları nasıl bilinçlendirmeli arayışıyla, eylül ayının sonlarında BES katılımcıları için örnek portföy çalışmaları oluşturmuş ve bu çalışmalarımızı üç ayda bir yenileyeceğimizi ifade etmiştik.

Böylece hem BES katılımcılarının sistemde oluşturabilecekleri portföy çeşitliliğini, hem de farklı risk gruplarındaki portföylerde oluşan gelişmeleri göstermeyi amaçlamıştık.

Katılımcılar örneklerde yer alan farklı risk gruplarına ait portföylerdeki gelişmeleri, kendi portföyleriyle kıyaslayarak, risk-getiri ilişkisini görebilirler. Kendi fonlarının da hangi risk grubuna yakın olduğunu anladıktan sonra, risk potansiyellerine göre, daha riskli bir örnek portföye veya daha düşük riskli bir örnek portföye doğru, bir fon çeşitliliği gerçekleştirebilirler. Seçenekler sadece örneklerde verdiğimiz fonlarla sınırlı değil, biliyorsunuz. BES şirketinizin sunduğu fonlar içinden seçim yapabilirsiniz. Şimdi önümüzdeki yıl için piyasalardaki öngörülen gelişmelerin neler olduğuna ve bunların piyasalar üzerinde olabilecek, beklenen yansımalarına bir bakalım:

YENİ YILDA ÖNGÖRÜLER

İçeride bizi bekleyen en önemli gelişmeler, yerel seçimler ve Suriye konuları gibi görünüyor. Dışarıda ise, FED faiz artış kararları, Avrupa Merkez Bankasının geri alım programına başlayıp başlamayacağı, Brexit ve ABD-Çin arasındaki ticaret savaşları ana başlıklar olacak. Tabi ki, şu anda öngörülemeyen ya da öngörülse bile etkisi konusunda yanılmaların söz konusu olabileceği gelişmeler de yaşanacaktır. İşte bu belirsizlikler, risktir. Öngörüleriniz gerçekleşir ise, aldığınız pozisyonlar kazandırır, yok öngörüleriniz gerçekleşmez ise, piyasa ile terse düşmüş olursunuz ve kayba uğrarsınız.

Hisse Senetleri: Hisse senetleri piyasası geçen yılın neredeyse tamamını düşüşle geçirdi. Ocak ayında 120 binde oluşan zirveden başlayan düşüş eğilimi devam ediyor. Dolar bazında ise 16-19 bin aralığında bir sıkışma izleniyor.

Geçtiğimiz yıl içerisinde dolarda yaşanan hızlı hareketin iç piyasalara enflasyon olarak yansımasının etkileri, bu kez şirketler üzerinde likidite, borç ödeme ve kar baskısı olarak hissediliyor. 12 aylık bilançolar, doların borsa şirketleri üzerinde yarattığı tahribatı görmek açısından önemli olacak. Bu yıl için büyüme beklentilerinin nötr ve negatif seviye arasında oluşması şirket karlarının düşeceğini gösteriyor. Diğer taraftan hisse senetleri piyasalarında yurt dışında da yaşanan satış baskısı, yatırımcıların risk alma iştahını olumsuz etkiliyor. Teknik analiz açısından bakıldığında, uzun vadede yukarı yönde hareket potansiyelinin olduğunu ama bunun sınırlı bir hareket olacağını söylemek gerekir.

• Döviz piyasası: İçeride döviz piyasasını belirleyen iki yabancı paradan söz edebiliriz.

Dolar ve euro. Özellikle dolardaki hareketlerin içeride yansımasının çok daha güçlü olduğunu Ağustosta yaşanan hızlı hareketlerde yaşayarak öğrendik. Doların hareket yönünü belirleyen ise FED’in faiz artış kararları. Bunun içeride yansıması, vadesi gelen yabancı para cinsinden borçların yenilenmesi konusunda kendisini gösteriyor. Artık yurtdışından borçlanmalar daha yüksek faizle gerçekleşiyor.

Bu yıl Trump’ın karşı çıkmasına rağmen, FED’in en az iki defa daha faiz artırımı yapması bekleniyor. Bu beklentinin dışındaki gerçekleşmeler ve iç piyasadaki döviz ihtiyacı, doların TL bazındaki fiyatını etkileyecektir. Döviz fiyatlarının BES fonlarına yansıması Kamu Dış Borçlanma Araçları Fonları ve Altın fonları üzerinden gerçekleşiyor. Kısa vadede 5-6 aralığında dalgalanabilecek olan dolar/TL paritesinde yılın ikinci yarısında volatilitenin artması bekleniyor.

Faiz piyasası: Yıl içerisinde yükseliş trendinde olan faizler, temmuz ayında yüzde 27-28 aralığına kadar ulaştı. Alman önlemler ve TCMB’nin kararı, faizlerin yavaş yavaş geri çekilmesini sağladı. Faizler bugünlerde, kamu borçlanma araçlarında yüzde 20’ler seviyesinde iken, mevduat faizleri yüzde 23, TCMB politika faizi ise yüzde 24’ler civarında dalgalanıyor. Faizlerin düşürülmesi, banka kredilerinin daha rahat geri dönüşünü sağlayacağı gibi, yatırımların artmasına da katkıda bulunacaktır. Özellikle enflasyonda yaşanabilecek gerilemelerin faizlerin geri çekilmesinde etkili olacağı ifade ediliyor. Burada bir tezat duruma dikkat çekmekte fayda var. İçeride faizlerin düşürülmesi yönünde yoğun bir çaba var iken, uluslararası piyasalarda faizler giderek artmakta. Bu da yurt içinde de faizler üzerinde yukarı yönlü baskı yaratıyor.

Altın: Altın her ne kadar karşı çıkanlar olsa da, geleneksel olarak, riskten korunma aracı olarak görülüyor. İçeride altının fiyatını belirleyen iki faktör söz konusu. Birincisi dolar/TL paritesindeki gelişmeler. İkincisi ise doların ons bazında uluslararası piyasalardaki hareketi. (Bir bilgi notu olarak, bir ‘ons’ 31.10 gram altın olduğunu ifade edelim.) İçeride dolar/TL paritesinden kaynaklanan yükselişle, gram bazında 260 liraya kadar ulaşan altın fiyatları doların gerilemesiyle 203 TL’ye kadar düşmüştü. Ancak son dönemde uluslararası piyasalarda altının ons bazında yükselişi, gram bazında da yukarı yönlü bir hareket başlattı. Özellikle olası ABD-Çin ticaret savaşlarının altın fiyatlarını uluslararası piyasalarda yükseltmesi bekleniyor. Teknik analiz açısından ons bazında 1.350 doların yukarı yönde kırılmasıyla, altında yeni bir yükseliş dalgası başlayabilir.

ZEYNEP CANDAN AKTAŞ